新NISAの「設定して終わり」が最も危険な理由

2024年に鳴り物入りで始まった「新NISA(少額投資非課税制度)」。制度開始から時間が経過し、多くの人が「とりあえず口座を作って、積立設定を済ませた」という状態にあるでしょう。しかし、今、私たちは大きな転換点に立っています。それは、長らく続いたゼロ金利時代が終焉し、「金利のある世界」が日常となったことです。

「とりあえずオルカン(全世界株式)を買っておけばいい」 「SNSで流行っているから米国株一本でいく」

こうした、制度開始当初の「思考停止」とも言える投資手法は、今や見直しを迫られています。なぜなら、市場環境、金利、そして各証券会社のポイント還元のルールは常にアップデートされており、「2年前に最適だった設定」が、今のあなたにとっての「最適解」である保証はないからです。

この記事では、現役FP(ファイナンシャルプランナー)であり、システムの最適化を本業とするSE(システムエンジニア)でもある私が、「感情」を排除し、「ロジック」で資産を最大化するための新NISA・最適化システムを徹底解説します。3,000文字を超えるこの記事を読み終える頃、あなたの新NISA口座は、単なる貯金箱から、自動で資産を増殖させる「精密な資産運用エンジン」へと進化しているはずです。

金利上昇局面で投資家が直面する「新常識」

投資の設定をいじる前に、私たちが今、どのような市場環境の海を泳いでいるのかを客観的なデータで把握しましょう。

1. 債券利回りの復活と「現金」の立ち位置の変化

長らく「現金はゴミ(Cash is Trash)」と言われた時代がありました。しかし、主要国の利上げに伴い、日本の長期金利も上昇。今やリスクゼロの普通預金や個人向け国債でも、一定の利回りが得られるようになっています。これはつまり、「無理に高いリスクを取らなくても、ポートフォリオの『守り』を固めながらリターンを得られるようになった」という大きな変化です。

2. インフレという「静かなる資産泥棒」への対抗

一方で、物価上昇(インフレ)は私たちの生活を直撃し続けています。銀行金利が上がったとはいえ、インフレ率がそれを上回れば、実質的な資産価値は目減りします。新NISAを通じた株式への資産配置は、もはや「余裕がある人がやること」ではなく、自分の資産の購買力を守り抜くための「必須の生存戦略」です。

3. ポイント還元率の「選別」が始まっている

証券会社間の顧客獲得競争は、かつての「バラマキ」から「囲い込み」へとフェーズが変わりました。クレカ積立のポイント付与率や、保有資産に対するポイント付与のルールは、各社で大きく異なります。この数%の差を軽視することは、SE的な視点から言えば「システムのパケットロス(無駄な損失)」を放置しているのと同じです。

新NISA「最適化」戦略:1,800万円の枠をどう解釈するか

新NISAの非課税投資枠は、一生涯で1,800万円。これを「いつ、何で埋めるか」が最大の論点です。

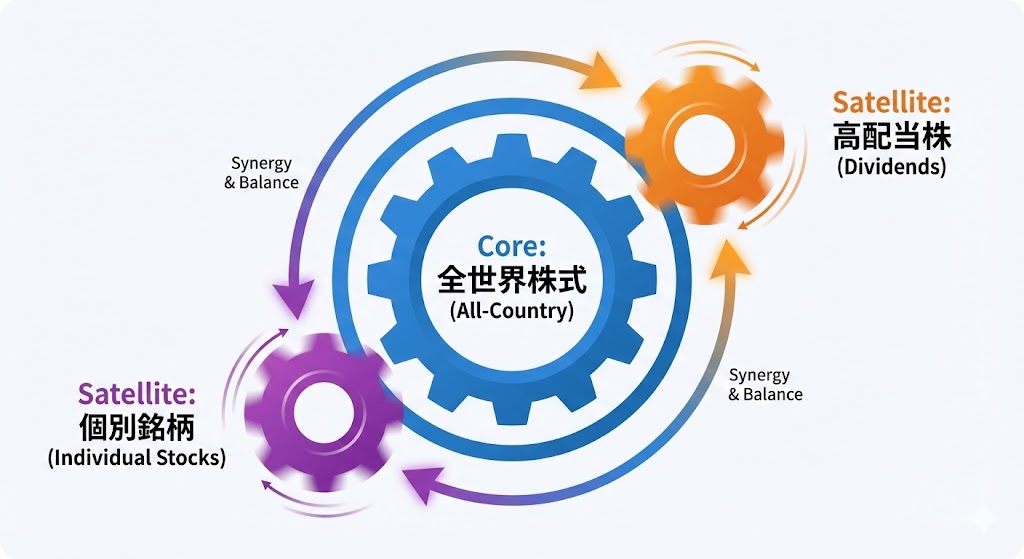

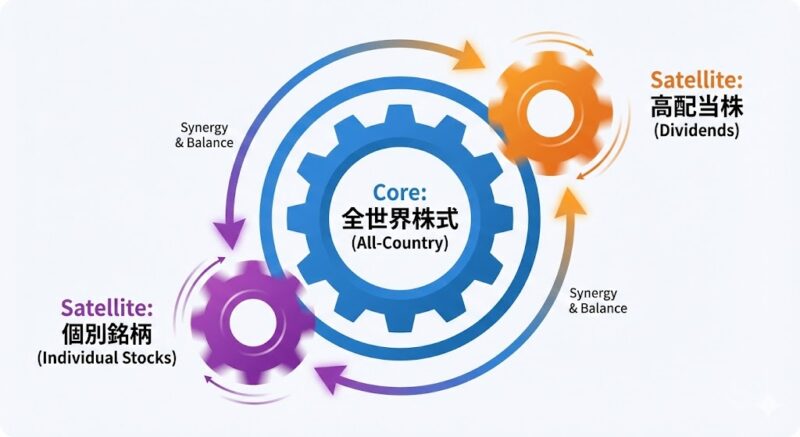

つみたて投資枠(コア資産):資産の「背骨」を作る

ここは「迷わず、止まらず、自動化」が鉄則です。

- 推奨銘柄:eMAXIS Slim 全世界株式(オール・カントリー)

- 論理的根拠:特定の国(米国など)が好調な時期もあれば、新興国が台頭する時期もあります。全世界株は、時価総額加重平均によって「その時々の強い国」を自動でリバランスして取り込みます。これは、プログラミングにおける「自動アップデート機能」を搭載した資産運用と言えます。

- ハック術:クレカ積立を上限額(月10万円など)まで設定し、ポイントを「確実な利回り」として即座に受け取ります。

成長投資枠(サテライト資産):キャッシュフローを強化する

成長投資枠では、将来のキャピタルゲイン(値上がり益)だけでなく、現在のインカムゲイン(配当金)を狙う戦略が、インフレ時代には有効です。

- 戦略:金利上昇局面で恩恵を受けやすい「優良高配当株」や、配当を出し続ける「連続増配株」を検討します。

- FPのアドバイス:つみたて枠で「老後のための資産」を作り、成長投資枠の配当で「今、人生を楽しむための現金」を作る。このハイブリッド戦略こそ、投資のモチベーションを維持する最強の仕組みです。

証券会社選びは「資産運用のOS」選び

どの証券会社を使うかは、資産運用の「OS(基本ソフト)」を選ぶのと同じです。一度構築すると変更のコスト(手間)が大きいため、慎重な選定が必要です。

A:SBI証券(Vポイント経済圏)

ターゲット:効率と銀行連携を重視する「仕組み化」重視層

- 特徴:三井住友銀行(Olive)との連携が非常に強力です。給与受取からカード決済、新NISAでの積立までを一つのアプリで可視化できます。

- ポイント性能:Vポイントの汎用性が高く、貯まったポイントをそのままNISA枠での投資に充てられる「Vポイント投資」のUIは、SEから見ても非常に合理的です。

B:楽天証券(楽天経済圏)

ターゲット:楽天市場を含めた「生活全体」を最適化したい層

- 特徴:楽天市場でのポイント還元率(SPU)が上がるため、日常の買い物コストを直接的に下げられます。

- 操作性:投資初心者にとって、もっとも直感的で使いやすい画面設計。楽天キャッシュ決済を組み合わせた積立は、設定の柔軟性が高く、ポイントの取りこぼしが少ないのがメリットです。

資産を「API」として繋ぐ

投資を「単なる作業」にしてはいけません。家計という巨大なシステムの一部として、完全に自動化された「マネーパイプライン」を構築しましょう。

1. 投資余力の「自動算出アルゴリズム」

「いくら投資に回せばいいか」を感覚で決めるのは卒業しましょう。

- ロジック:

月収 - 固定費 - 生活防衛費) × 80% = 投資枠 - 解説:残りの20%は、高金利の普通預金にキャッシュ(現金)として残しておきます。これは、システムの「バッファ(余裕)」と同じです。暴落が起きた際の「買い増し資金」として、あるいは急な支出への対応として、この20%がシステムの安定性を保ちます。

2. リバランスの「自動点検ルーチン」

年に一度、自分の資産配分(アセットアロケーション)を確認します。

- ノーセル・リバランス:特定の資産が増えすぎた場合、それを売るのではなく、翌年以降の「新規購入分」で少ない資産を買い増すことで比率を整えます。これにより、売却に伴う手間や税金コスト(非課税枠の消費)を抑えつつ、リスクをコントロールできます。

3. 配当金の「自動再投資」vs「現金化」の分岐処理

- 資産形成期:配当金は「自動再投資設定」にし、複利の効果を最大化します。

- 資産活用期:配当金をキャッシュとして受け取り、日々の生活費や趣味に充てる設定に切り替えます。この「フェーズ切り替え」をあらかじめ想定しておくことが、出口戦略の要です。

FPが警告する「新NISA」運用の落とし穴

長期運用を妨げる「バグ」を事前にデバッグしておきましょう。

- 「1,800万円を埋めること」が目的化している:将来のために今の生活を極限まで切り詰めるのは、FPとしてはおすすめしません。投資はあくまで「幸せな人生を送るための手段」です。今の生活の質(QOL)を維持できる範囲での入金力が、最も持続可能な「設定」です。

- SNSの「ノイズ」にシステムを乱される:「今は円高になるから米国株は売れ」「次はインド株だ」といった情報が溢れています。しかし、一度構築した「全世界分散システム」は、こうした短期的なノイズ(例外)によって設定を書き換えてはいけません。SE的に言えば、「例外処理に振り回されず、メインのメインループを完遂すること」が、最終的なリターンに繋がります。

新NISAを人生の「自由を生成するインフラ」へ

新NISAの1,800万円という巨大な非課税枠は、あなたが自由な人生を手に入れるための「インフラ(土台)」です。

- インフラ(銀行口座):高金利のネット銀行で、強固な生活防衛費を確保する。

- パイプライン(証券・決済):SBIや楽天でクレカ積立を設定し、ポイントを自動で吸い上げる。

- エンジン(新NISA):全世界株式を主軸に、余力で高配当株を加え、資産成長の熱量を高める。

このシステムを一度構築してしまえば、あとは時間があなたの資産を勝手に育ててくれます。あなたはただ、時々システムの健康状態(資産状況)をチェックするだけでいいのです。

「いつか始めよう」を「今、設定した」に変える。その一歩が、数十年後のあなたに数千万円の差をもたらします。

※本記事は特定商品の勧誘を目的としたものではありません