2026年、新NISAの普及によって「投資を始めること」は当たり前の時代になりました。しかし、口座を開いてインデックスファンドを買うだけで満足していては、真の資産形成の効率化は達成できません。

相場の急変、インフレ、そして次々と登場する低コストファンド。目まぐるしく変わる環境下で、私たちの「家計OS」には常に最新のアップデートが求められています。

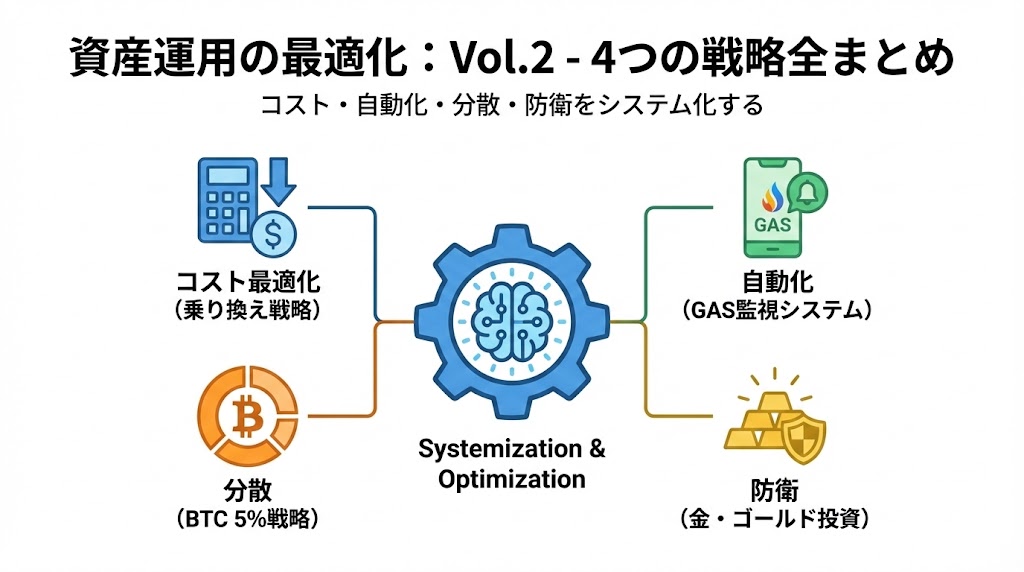

本記事では、資産運用を「システム」として最適化するための4つの高度な戦略を統合し、網羅的に解説します。単なる知識ではなく、今日から実行できる「ロジカルな投資」の指針としてご活用ください。

投資信託の「乗り換え」戦略:隠れたコストをデバッグする

多くの投資家が、信託報酬(維持費)がわずかでも安い新ファンドが登場すると、即座に「乗り換えるべきか?」と悩みます。しかし、ここには「税金」という巨大なオーバーヘッドが隠されています。

信託報酬の差 vs 利益確定の税金

特定口座(課税口座)で既に大きな含み益が出ている場合、そのファンドを売却してNISAや新しい低コストファンドへ乗り換える際には、利益に対して約20%の税金が発生します。

例えば、100万円が200万円に増えている場合、売却時に約20万円の税金が引かれ、再投資に回せるのは180万円に減少します。この「複利の種銭」が減るダメージは非常に大きく、信託報酬が年率0.1%安くなった程度では、数十年の運用を経ても元が取れないケースが多々あります。

乗り換えの「損益分岐点」を算出するロジック

運用を最適化するためには、以下の要素を検討する必要があります。

- 残りの運用期間:期間が長いほど、低コストによる恩恵が税金ダメージを上回る可能性が高まります。

- 含み益の割合:利益が乗っているほど、乗り換え時の税金コストが重くなります。

結論: 0.05%程度の微差であれば、既存の特定口座分はそのままホールド(維持)し、「新規の積立分から新ファンドに切り替える」のが、最も合理的なパッチ当て(修正)となります。

暴落時のメンタル制御を自動化する:GASによる監視システムの構築

投資において最大の敵は「自分の感情」です。特に2026年のようなボラティリティが高い市場では、パニック売りが資産形成を台無しにするバグとなり得ます。これを解決するのが、Google Apps Script(GAS)を用いた「自動通知システム」です。

感情を排除するアルゴリズム

人間は数字が減ると痛みを感じますが、システムはあらかじめ設定されたロジックに従うだけです。具体的には、以下の指標をGASで自動取得し、LINEやSlackに通知を送る仕組みを構築します。

- VIX指数(恐怖指数): 一定値(例:30以上)を超えた際に「買い時」として通知。

- 移動平均乖離率: 200日移動平均線から大きく乖離した際に、市場の売られすぎを検知。

「何もしない」ための通知

このシステムの真の目的は、相場が平穏な時に「株価を見なくて済む環境」を作ることです。異常時のみ通知が来るように設計することで、日常の意思決定リソースを節約し、投資を完全な「バックグラウンド・タスク」へと移行させます。

ビットコイン5%戦略:現代ポートフォリオ理論の実装

暗号資産(ビットコイン)をポートフォリオに組み込むことは、もはや投機ではなく、「リスク・リターンの最適化」という数学的アプローチです。

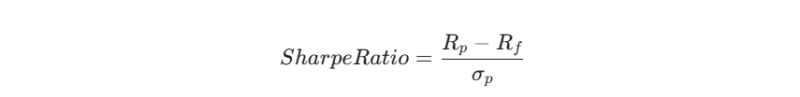

効率的フロンティアとシャープ・レシオ

現代ポートフォリオ理論(MPT)において、異なる値動きをする資産を組み合わせることで、同じリスク(標準偏差)でより高いリターンを目指すことができます。

ビットコインは株式や債券との相関係数が低く、ポートフォリオのわずか5%を割り当てるだけで、全体の投資効率(シャープ・レシオ)が向上することが証明されています。

ここで、Rpはポートフォリオの期待収益率、Rfは無リスク資産の収益率、σpはポートフォリオの標準偏差(リスク)です。ビットコインの追加は、このσpを適度に抑えつつ、Rpを押し上げる効果があります。

「しきい値リバランス」の重要性

5%という比率を守るためには、価格高騰時に機械的に利益を確定し、インデックス投信へ移す「リバランス」の実行が不可欠です。これにより、ビットコインのバブルによる資産全滅を防ぎつつ、着実に利益を伝統的資産へ固定化(キャッシュアウト)することが可能になります。

4. 金(ゴールド)投資:インフレ時代を生き抜く物理バックアップ

資産形成の「攻め」がビットコインなら、「守り」の要は金(ゴールド)です。インフレが常態化する中、価値がゼロにならない金は、ポートフォリオの「不変のバックアップ」として機能します。

「現物」と「ETF」の使い分け戦略

金投資には複数のルートがありますが、2026年の税制と利便性を考慮すると、以下の使い分けが最適です。

- 新NISA(成長投資枠)での金ETF:保管費用ゼロ、売却益非課税という、最もコスト効率の高い「デジタル保有」。

- 物理的な金地金(現物):金融システム自体がダウンした際のリスクに備える「オフライン保有」。譲渡所得の特別控除(年間50万円)という税制のバグ的な優遇枠を活用します。

金が果たす「低パスフィルタ」の役割

金は利息を産みませんが、株式が暴落する際に逆行高する特性(負の相関)があります。これにより、ポートフォリオ内の短期的なノイズ(価格変動)を打ち消し、資産総額の推移を滑らかにする効果があります。

2026年以降のポートフォリオ・デバッグ

これら4つの戦略を統合し、自分だけの「家計OS」を完成させるためのチェックリストを用意しました。

| 戦略 | 確認項目(デバッグ項目) | 期待される成果 |

| コスト最適化 | 含み益と信託報酬の差を計算したか? | 不要な税金の支払いを回避 |

| 自動化の実装 | GASアラートの閾値は適切か? | 感情によるパニック売りの防止 |

| 攻めの分散 | BTC比率が5%を超えて肥大化していないか? | ボラティリティの制御と利確の自動化 |

| 守りの分散 | インフレ対策の金比率は確保されているか? | 購買力の維持と有事の備え |

資産運用は、一度設定して終わりではありません。定期的なメンテナンス(リバランス)と、環境の変化に応じた設定変更が必要です。

あなたの家計を「堅牢なシステム」へ

資産運用は、単なる銘柄選びの話ではありません。それは、「いかにして弱さを排除し、ロジックとデータに基づいて資産を増やすか」という設計思想の話です。

- 税金というコストをデバッグする

- GASで感情をシステム化する

- BTCで期待値をブーストする

- 金で物理的な安定を確保する

これら4つのパーツが組み合わさることで、あなたの新NISA口座は、どんな相場変動にも揺るがない、自律した資産形成マシンへと進化します。