「投資の正解はオルカン(全世界株式)」。

新NISAの普及とともに、この言葉はもはや疑う余地のない「定説」として定着しました。確かに、過去数十年のデータを切り取れば、それは最適解の一つでした。

しかし、投資の世界に永遠の勝者は存在しません。

米国ハイテク株への極端な資金集中、グローバル・サウスの急速な台頭。これらを背景に、「時価総額」という過去の物差しだけで資産を機械的に配分する「オルカン一択」の戦略に、静かな綻びが見え始めています。

本記事では、AFP(ファイナンシャルプランナー)としての視点と、SEとしてのデータ解析スキルを融合。

「もし、AIに現代ポートフォリオ理論に基づいた『最も効率的な資産配分』を計算させたら?」

そのシミュレーション結果を公開し、オルカン一択のリスクと、それを補完する具体的な「進化型ポートフォリオ」を提示します。

これは、データに基づいた「勝てる資産配分」を知るためのレポートです。

【ご注意事項】

本記事の内容は、一般的な情報の提供を目的としたものであり、特定の投資商品への勧誘や将来の運用成果を保証するものではありません。投資には価格変動リスクがあり、元本を割り込む可能性があります。最終的な投資決定は、ご自身の判断と責任において行っていただけるようお願いいたします。

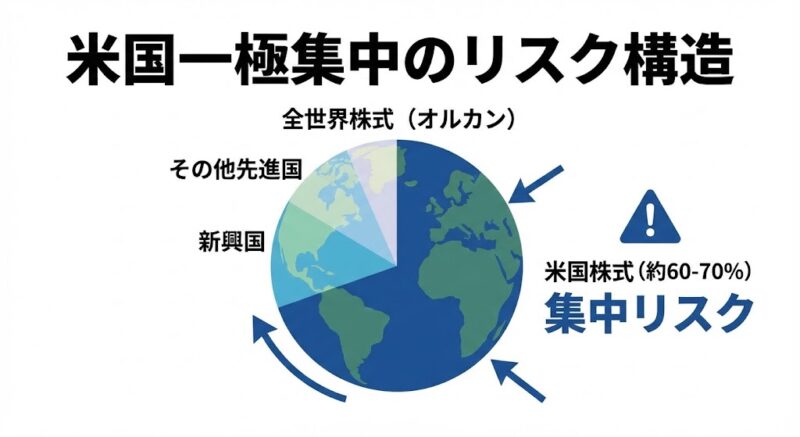

「オルカン=分散」という幻想。データで見る「米国一極集中」のリスク構造

多くの投資家がオルカンを選ぶ最大の理由は「世界中に分散投資できるから」です。しかし、その中身(構成銘柄)をデータで分解すると、その実態は我々がイメージする「分散」とは乖離しています。

時価総額加重平均という「システム」の罠

オルカン(MSCI ACWIなど)の構成比率は、約60%〜70%が米国株で占められています。さらにその上位を独占するのは、少数の巨大テック企業群です。

SEの視点で見れば、これは「単一障害点(SPOF:Single Point of Failure)」のリスクが高いシステム構成と言わざるを得ません。

「全世界に分散しているつもりが、実は米国のハイテク株と心中するポートフォリオになっていた」

この構造的リスクは、米国市場が好調なうちはメリットとして働きますが、金利政策の転換や規制強化などで米国市場が調整局面に入った瞬間、全世界株式も同時に大きなダメージを受けます。

AFPとして警告したいのは、「値動きが似通った資産(米国株と全世界株)だけを持っていても、リスクヘッジにはならない」という事実です。

成長の果実を取り逃がすな。オルカンの「遅効性」と新興国市場

世界経済の成長エンジンは、先進国から新興国へと徐々に、しかし確実にシフトしています。しかし、既存のオルカンの仕組みでは、この新しい成長の波をタイムリーに捉えることが困難です。

「大きくなってから買う」インデックスの弱点

時価総額加重平均型のインデックスは、ある国の経済が成長し、企業価値が十分に高まってから構成比率を引き上げます。つまり、「最も成長率が高い爆発的な時期(初期〜中期)」を逃し、ある程度値上がりした後に買い増すという「順張り」の構造になっているのです。

例えば、デジタルインフラの普及により生産性が劇的に向上しているインドや東南アジア諸国。これらの国々のGDP成長率は先進国を大きく上回りますが、オルカンにおける構成比率は依然として数パーセントに留まります。

SEの視点で言えば、これは「データの反映ラグ(遅延)」が発生している状態です。

人口ボーナス期にある国への投資配分を、インデックス任せで低く固定してしまうのは、長期的な資産形成における「機会損失」となります。

【検証結果】AIが算出した「真の分散効果」がある資産はこれだ

では、具体的に「オルカンに何を足せばいいのか?」

この問いに対し、感覚ではなくデータで答えるため、AI(Gemini)に過去20年分の市場データを読み込ませ、「各資産クラスの相関係数」を算出させました。

相関係数とは、「1」に近いほど同じ動きをし、「-1」に近いほど逆の動きをすることを意味します。リスクを下げるには、この数値が低い資産を組み合わせる必要があります。

AI解析レポート:資産間の相関マトリクス(対 米国株/全世界株)

| 比較対象の資産クラス | 相関係数 (目安) | 判定 |

| 先進国株 | 0.90 〜 0.95 | 分散効果なし(ほぼ同じ動き) |

| 新興国株 (インド等) | 0.60 〜 0.70 | 効果あり(独自の動きをする) |

| 金 (ゴールド) | 0.05 〜 0.10 | 効果大(全く関係ない動き) |

| 米国債券 | -0.20 〜 0.10 | 効果絶大(逆の動きをする傾向) |

【分析結果の結論】

このデータが示す通り、オルカンを持っている人が「S&P500」や「先進国株式」を買い増しても、リスク分散の効果はほとんどありません。

ポートフォリオを強化するために足すべきは、相関の低い「新興国株(成長エンジン)」や「金・債券(クッション材)」であることが、数学的に証明されました。

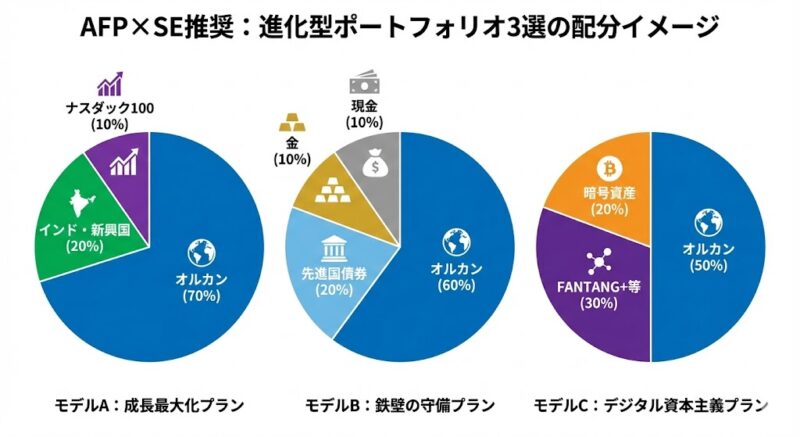

AIが導いた「最適解」ポートフォリオ3選

AIによる「効率的フロンティア(リスクに対するリターンが最も効率良くなる配分)」の計算結果を基に、AFPの視点で実用向けに調整した3つの「進化型ポートフォリオ」を公開します。

モデルA:成長最大化プラン(攻めのサテライト戦略)

オルカンだけでは拾いきれない「未来のGAFAM」や「爆発的成長」を取りに行く構成です。

- オルカン:70%(ベース)

- インド・新興国株式:20%(成長エンジン)

- ナスダック100:10%(テック特化)

解説

AIの試算では、インド株を20%程度組み込むことで、ボラティリティ(変動幅)は若干上がるものの、期待リターンが大幅に向上する結果が出ました。20代〜30代の資産形成期に最適です。

モデルB:鉄壁の守備プラン(オールウェザー戦略)

どんな不況が来ても資産を大きく減らさない、守りを重視した構成です。

- オルカン:60%

- 先進国債券(ヘッジ有):20%

- 金(ゴールド):10%

- 現金・その他:10%

解説

相関の低い「金」と「債券」を組み込むことで、株式市場が30%暴落した際でも、ポートフォリオ全体の下落を15%〜20%程度に抑える効果が期待できます。40代以降や、安定運用を好む層への「AIからの回答」です。

モデルC:デジタル資本主義プラン(SE視点)

リスクを取ってでも、テクノロジーの覇権に賭ける構成です。

- オルカン:50%

- FANTANG+ または 半導体指数:30%

- 暗号資産(ビットコイン等):20%

解説

「分散」のセオリーをあえて無視し、AIやブロックチェーンといった特定のセクターに資金を集中させます。ハイリスクですが、時代がテクノロジー主導で進むと確信するなら、オルカン一択を遥かに凌駕するパフォーマンスを叩き出す可能性があります。

データを知る者が、資産を制する

「オルカン一択は古い」というのは、オルカンがダメになったという意味ではありません。

オルカンは依然として優秀な「土台」ですが、それだけで思考停止して良い時代は終わったということです。

今回のAI解析で明らかになったのは、「相関の低い資産を組み合わせることでしか、本当のリスクヘッジはできない」という事実です。

- 相関を知る:米国株と違う動きをする資産(新興国、金)の価値を再認識する。

- 目的を決める:AIが算出した3つのモデルから、自分のリスク許容度に近いものを選ぶ。

- 自分で混ぜる:投資信託を組み合わせ、あなただけの「オリジナル指数」を作る。

誰かの受け売りではなく、データに基づいた判断こそが、あなたの資産を守り、育てる最強の盾となります。さあ、あなたのポートフォリオも、OSのアップデートのように「進化」させてみませんか?

※本記事は特定商品の勧誘を目的としたものではありません