「今はまだ変動金利のままですか?」

2026年、ついに日本の金利は本格的な上昇局面に突入しました。「しばらくは上がらないだろう」という楽観論は消え去り、毎月のニュースで短期プライムレートの動向が報じられています。

多くの人が抱える不安は一つ。「私の住宅ローン返済額は、これからいくら増えるのか?」。

しかし、銀行の窓口に行っても、ネットの簡易シミュレーターを使っても、返ってくるのは「今の金利が続けば」という非現実的な前提の数字ばかり。これでは、将来のリスクに備えることはできません。

本記事では、AFP(ファイナンシャルプランナー)として「家計防衛」の視点から、SEとして「データに基づいた冷徹な予測」を提供します。AI(Gemini)を駆使して、銀行が教えたがらない「金利上昇シナリオ」を可視化し、あなたにとって「借り換え」が本当に得策なのか、その損益分岐点を1円単位で炙り出します。

これは、あなたの人生最大の負債を守るための、緊急防衛マニュアルです。

なぜ今、「借り換え」が最強の防衛策なのか

多くの人が「借り換え」を面倒くさがって後回しにします。しかし、金利上昇が始まってから動くのでは遅すぎます。なぜ今、真剣に検討すべきなのでしょうか。

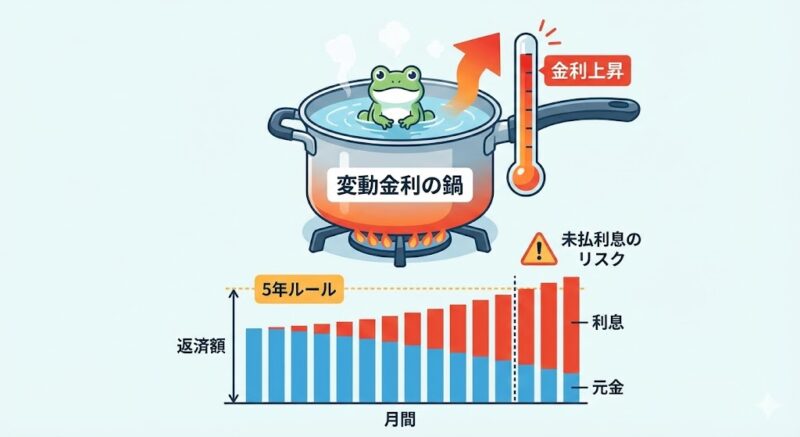

変動金利の罠:「5年ルール」「125%ルール」の誤解

「金利が上がっても、5年間は返済額が変わらないんでしょ?」

この理解は半分正解で、半分は致命的な間違いです。これらは急激な負担増を避けるための激変緩和措置であり、「支払うべき利息」が免除されるわけではありません。

金利が上昇すると、毎月の返済額の内訳が変化します。「元金」の返済が減り、「利息」の支払いが増えるのです。最悪の場合、返済額が利息の額すら下回り、ローン残高が逆に増えていく「未払利息」という地獄の状態に陥ります。

「返済額が変わらない=安全」ではありません。水面下で利息負担が膨れ上がる「ゆでガエル」状態になる前に、根本的な金利を引き下げる「借り換え」こそが、唯一にして最強の防衛策なのです。

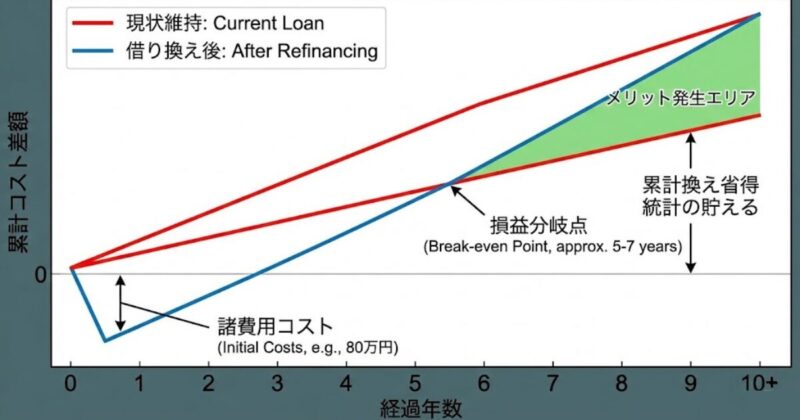

銀行が教えない「借り換えの損益分岐点」の真実

借り換えは魔法ではありません。新しい銀行で契約するための「諸費用」というコストがかかります。このコストを回収できて初めて、借り換えは成功と言えます。

一般的に「金利差が1%以上、残高1000万円以上、残期間10年以上なら借り換えメリットあり」と言われますが、これはあまりに大雑把すぎます。

SE視点で分解する「見えないコスト」

借り換えには、以下のような数十万円単位の費用が現金で必要になります。

- 事務取扱手数料:借入額の2.2%(税込)が相場。(例:3000万円なら約66万円)

- 保証料:ネット銀行では無料が多いが、都市銀行では数十万円かかる場合も。

- 登記関連費用:抵当権の抹消と設定で約15〜20万円。

- 印紙税:数万円。

「金利が0.5%下がる!」と喜んで飛びついても、これらの諸費用を回収するのに10年以上かかっては意味がありません。AFPとしては、「5年〜7年以内に諸費用をペイでき、その後は純粋なプラスになる」状態を、借り換えの成功ラインと定義します。

AI(Gemini)で未来を予測する「多シナリオ」シミュレーション

ここからが本記事の真骨頂です。 既存の比較サイトのシミュレーターは「将来金利はずっと一定」という前提で計算されますが、2026年の今、それはあり得ません。

AI(Gemini)に、「将来金利が上昇していく」というリアルな前提で計算させましょう。

Geminiへの最強プロンプト(コピペOK)

以下のプロンプトをGeminiに投げかけることで、あなたのローン状況に合わせた、3つの未来シナリオを手に入れることができます。

このプロンプトへの回答を見た瞬間、あなたは「今すぐ動くべきか」「動かざるべきか」を、感情ではなく論理で決断できるようになります。

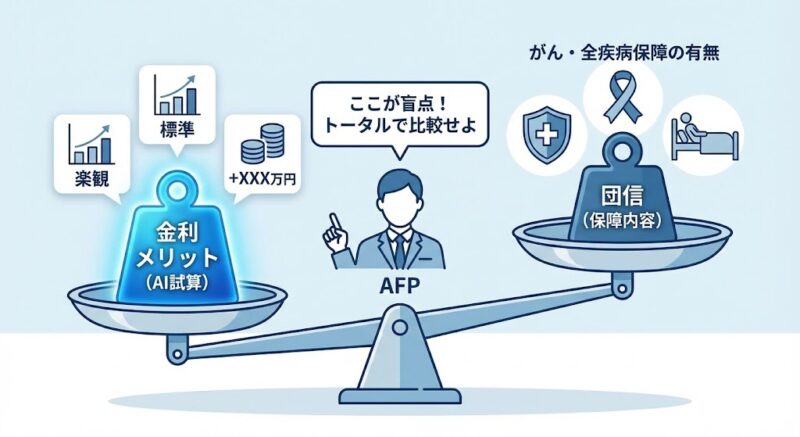

「金利だけで選ぶと失敗する」盲点とは

AIのシミュレーションで「数百万円得する!」と分かっても、最後に一つだけ、確認すべき落とし穴があります。

それは「団体信用生命保険(団信)」の内容です。

ネット銀行など、超低金利を提示している銀行の中には、「死亡・高度障害のみ」というシンプルな団信しか無料で付帯しないケースがあります。もし、あなたが現在のローンで「がん団信(がんと診断されたらローンがゼロ)」や「全疾病保障」などに加入している場合、借り換えによってそれらの保障が消えてしまう可能性があります。

- 金利は下がったが、万が一の保障が薄くなった。

- 保障を同じレベルにしたら、金利が上乗せされて結局安くなかった。

これでは本末転倒です。借り換えは「金利の比較」ではなく、「金利+保障内容のトータルバランスの比較」であることを忘れないでください。

借り換えは「逃げ」ではなく、攻めの財務戦略

住宅ローンの見直しは、面倒でストレスのかかる作業です。しかし、その数時間の労力で、数百万円という、サラリーマンの年収に匹敵するお金が動きます。

金利上昇におびえて過ごすのか。それとも、AIという武器を使ってリスクを可視化し、自分の手でコントロール下に置くのか。

この記事を読んだあなたが取るべき行動は一つ。まずは今週末、Geminiにあなたのローン状況を入力してみることです。その一歩が、2026年以降の家計の安全を決定づけます。